Jeśli liczyłeś, że czasy pandemii to idealny moment na okazyjne kupno mieszkania, mam dla ciebie złą wiadomość. Powiedzieć, że banki zaczęły ostrożnie udzielać kredytów hipotecznych, to jak nic nie powiedzieć. Przez koronawirusa zmieniły się sposoby wyliczania zdolności kredytowej do tego stopnia, że momentami nie wiadomo, czy się śmiać, czy płakać.

Koronawirus a kredyt hipoteczny

Koronawirus zmienił podejście większości banków do polityki udzielania kredytów hipotecznych. Musicie wiedzieć, że zmieniło się praktycznie wszystko. – Banki zaczęły podnosić marże kredytowe oraz wymagać większego wkładu własnego. Dodatkowo część banków wykluczyło dochody z działalności gospodarczej i wytypowały branże podwyższonego ryzyka, które najbardziej ucierpią na aktualnej sytuacji – mówi naTemat Andrzej Łukaszewski, ekspert finansowy Gold Finance.Nowe kryteria do zdolności kredytowej

Udało nam się potwierdzić oficjalnie, że banki faktycznie obserwują u siebie mniejsze zainteresowanie kredytami. Potwierdzają to w rozmowie z nami zarówno przedstawiciele PKO BP, jak i Millenium. Polacy boją się podejmować tego typu decyzji w sytuacji, gdy rozwój pandemii jest nieprzewidywalny.Co po pandemii?

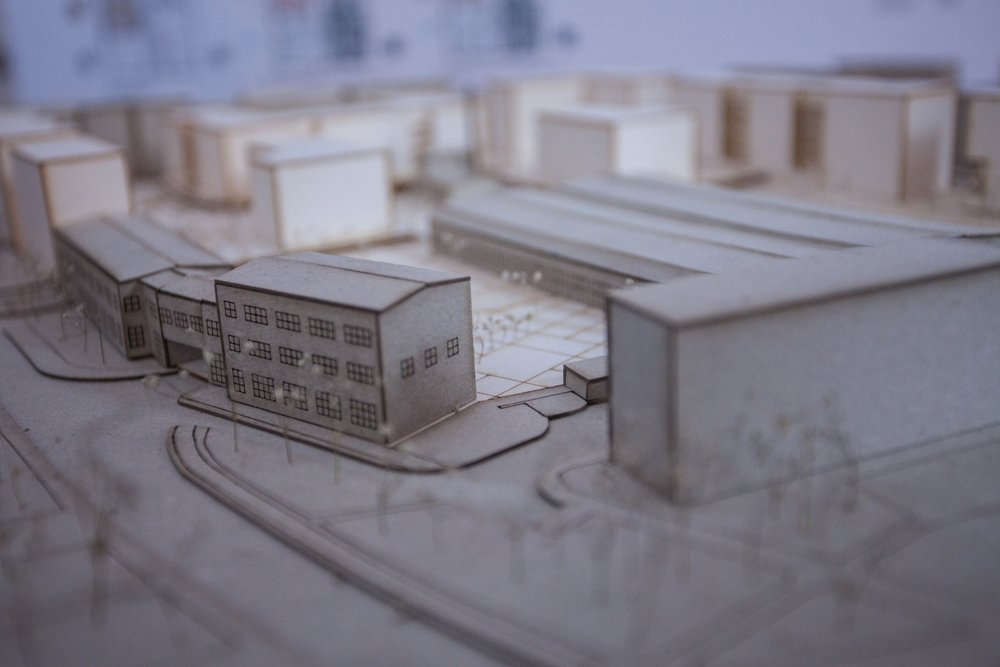

Zmiany wynikają także z faktu, że w dłuższej perspektywie trudno przewidzieć sytuację gospodarczą w kraju, a w konsekwencji sytuację ekonomiczno-finansową klientów. Między innymi dlatego dziś trudniej dostać także kredyt na przysłowiową "dziurę w ziemi" ze względu na to ryzyko i niepewność. Bezpieczniej (i dla klienta, i dla banku) będzie po prostu z mieszkaniami, które już fizycznie stoją.Dlatego też bank zdecydował się na niezbędne zmiany w prowadzonej polityce kredytowej zmierzające do ograniczenia potencjalnego ryzyka. Bank ocenia zdolność kredytową indywidualnie, uwzględniając sytuacje: finansową klienta i gospodarczą w kraju. Ocena ryzyka kredytowego jest spersonalizowana, niezależna dla każdego wniosku kredytowego.